Quản lý tài chính cá nhân là một trong những kỹ năng quan trọng mà bất kỳ ai cũng nên tìm hiểu và áp dụng. Việc quản lý được nguồn thu nhập và các khoản chi sẽ giúp bạn tránh được những rủi ro bất ngờ trong cuộc sống. Trong bài viết dưới đây, hãy cùng chúng tôi tìm hiểu chi tiết về vấn đề quản lý tài chính cá nhân và những cách quản lý tài chính cá nhân bạn nên biết và áp dụng để nâng cao chất lượng cuộc sống của bản thân.

Quản lý tài chính cá nhân là gì?

Quản lý tài chính cá nhân là nắm bắt được nguồn thu nhập của bản thân, kiểm soát được những khoản chi sử dụng vào nhiều mục đích khác nhau. Việc quản lý được tài chính cá nhân sẽ giúp bạn có được cuộc sống tốt hơn, hạn chế tối đa rủi ro tài chính có thể gặp phải và sử dụng đồng tiền của mình một cách hợp lý.

Tại sao cần phải quản lý tài chính cá nhân?

Việc quản lý tài chính cá nhân mang đến rất nhiều lợi ích. Dưới đây là một số lợi ích cụ thể khi bạn quản lý được nguồn tài chính của bản thân:

- Bạn sẽ nắm rõ được dòng tiền của bản thân

- Đảm bảo được nguồn tài chính luôn ổn định

- Dễ dàng đạt được những mục tiêu đề ra nhờ quản lý tiền bạc đúng cách

- Có thể chủ động được nguồn tài chính trong mọi trường hợp

- Kiểm soát được việc chi tiêu và hạn chế nợ nần, vay nợ

- Lượng tài sản tích cóp được sẽ gia tăng đáng kể khi quản lý đúng cách

- Từ việc quản lý được tài chính cá nhân, chất lượng cuộc sống được nâng cao.

Những cách quản lý tài chính cá nhân cho hiệu quả cao được nhiều người áp dụng

Vay Online Nhanh đã tìm hiểu và tổng hợp được lại các cách quản lý tài chính cá nhân hiệu quả, được nhiều người áp dụng và đánh giá cao hiện nay:

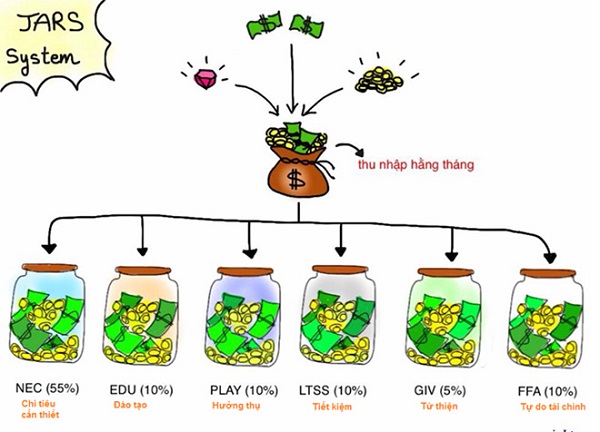

Cách quản lý tài chính cá nhân theo quy tắc 6 chiếc lọ

Đối với quy tắc quản lý tài chính cá nhân này, bạn cần chia nguồn thu nhập của mình thành 6 lọ.( Quy tắc 6 lọ ) Chi tiết của mỗi lọ tài chính như sau:

Lọ 1 – 55% thu nhập: Là lọ dùng cho các nhu cầu chi tiêu thiết yếu

Đây là lọ có số tiền lớn nhất để sử dụng cho các nhu cầu thiết yếu như: Tiền nhà, ăn uống, đi lại, các sinh hoạt hàng ngày.

Nếu bạn đang dùng quá 55% thu nhập của mình vào khoản này, bạn nên cân nhắc, điều chỉnh lại chi tiêu cho hợp lý.

Lọ 2 – 10% thu nhập: Khoản tiết kiệm dài hạn

Đây là số tiền tiết kiệm dài hạn để sử dụng vào những mục đích lớn như: Mua nhà, mua xe hay kinh doanh… Để thực hiện được bước này thành công, bạn nên trích ngay khi vừa nhận được lương để tránh bị hao hụt.

Lọ 3 – 10% thu nhập: Khoản đầu tư cho giáo dục

Đầu tư cho trí tuệ của bản thân chưa bao giờ là đủ. Việc học hỏi, nâng cao giá trị bản thân là cách tốt nhất để cải thiện nguồn thu nhập và có thêm nhiều cơ hội để thăng tiến trong công việc.

Lọ 4 – 10% thu nhập: Khoản dành cho các nhu cầu hưởng thụ

10% tổng thu nhập trong lọ này sẽ phục vụ cho các nhu cầu hưởng thụ của bản thân như: Du lịch, mua sắm, làm đẹp chăm sóc bản thân…

Đây là phần thưởng cho sự cố gắng, và cũng là động lực để thúc đẩy bản thân hoàn thành các mục tiêu khác đã đề ra.

Lọ 5 – 10% thu nhập: Khoản đầu tư tiết kiệm

Đây là khoản tiền mà bạn nên dùng để đầu tư sinh lời bằng nhiều hình thức khác nhau. Việc tạo ra được nhiều nguồn thu nhập thụ động thay vì một nguồn thu chính sẽ giúp bạn nhanh chóng đạt được những mục tiêu lớn đã đặt ra.

Đây là khoản tiền chỉ dùng để đầu tư, gửi tiết kiệm. Vì vậy nên bạn tuyệt đối không được sử dụng.

Lọ 6 – 5% thu nhập: Khoản từ thiện

Số tiền trong lọ này, bạn có thể sử dụng để làm từ thiện, giúp đỡ bạn bè, người thân… Tuy nhiên, đối với những người có thu nhập không quá cao, có thể giảm số tiền này xuống ở mức phù hợp.

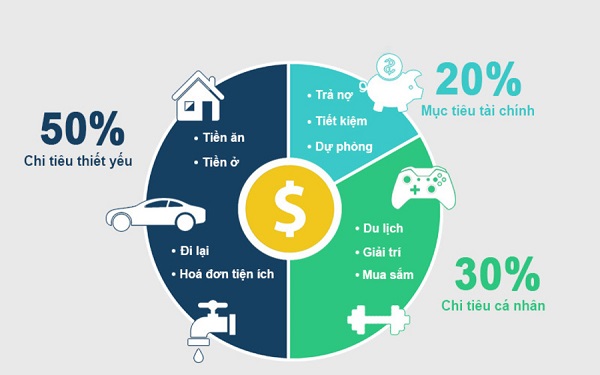

Cách quản lý tài chính cá nhân theo quy tắc 50/30/20

Việc quản lý tài chính cá nhân theo quy tắc 50/30/20 được thực hiện cụ thể như sau:

50% thu nhập dành cho các khoản chi tiêu bắt buộc

Các khoản chi tiêu bắt buộc gồm có: Tiền ăn uống, tiền trọ, tiền điện nước, xăng xe, liên lạc…là những nhu cầu thiết yếu không thể thiếu trong cuộc sống. Đây là khoản mà bạn cần trích ra đầu tiên ngay sau khi nhận lương.

30% thu nhập dành cho các chi phí linh hoạt

Các chi phí linh hoạt trong cuộc sống có thể kể đến như: Chi phí cho việc mua sắm, giải trí, gặp gỡ bạn bè, đầu tư cho các khóa học, các khoản đám tiệc… Mặc dù chiếm 30% thu nhập, tuy nhiên bạn cũng có thể thay đổi và hạn chế khoản này xuống mức thấp nhất nếu được.

20% thu nhập dành cho việc tiết kiệm, tích lũy

Đây là khoản tiền mà bạn sẽ dành để tiết kiệm hoặc đầu tư sinh lời để đề phòng các trường hợp rủi ro tài chính về sau. Số tiền này bạn có thể thay đổi để phù hợp với thu nhập của bản thân.

Một số sai lầm có thể mắc phải khi áp dụng quy tắc quản lý tài chính cá nhân

Khi áp dụng các quy tắc quản lý tài chính cá nhân. Nhiều người có thể gặp phải 1 số sai lầm như sau:

Không theo dõi sát sao tình trạng các khoản thu – chi

Việc không theo dõi thường xuyên các khoản thu và chi sẽ khiến nhiều người không kiểm soát được nguồn tiền của mình đã sử dụng vào đâu. Đây là nguyên nhân chính khiến việc quản lý tài chính cá nhân của nhiều người không thành công.

Bị nợ xấu khi sử dụng thẻ tín dụng

Thẻ tín dụng là phương thức thanh toán đơn giản, tiện lợi và được nhiều người ưa dùng. Đặc biệt là những người trẻ.

Tuy nhiên, khi dùng thẻ tín dụng để thanh toán sẽ khiến nhiều người khó kiểm soát được nhu cầu mua sắm của bản thân, vung tay quá trán. Đây là lý do chính gây phát sinh các khoản nợ xấu thẻ tín dụng.

Vì vậy, để kế hoạch quản lý tài chính cá nhân có hiệu quả, bạn cần hạn chế việc lạm dụng thẻ tín dụng vào việc chi tiêu.

Chỉ có duy nhất một nguồn thu nhập

Việc chỉ có một nguồn thu nhập duy nhất khiến tỷ lệ rủi ro về tài chính của bạn tăng cao. Ví dụ, nếu mất đi nguồn thu nhập duy nhất đó, cuộc sống của bạn sẽ bị tác động nghiêm trọng.

Vì vậy, để tránh tối đa rủi ro có thể gặp phải, bạn nên tạo ra nhiều nguồn thu nhập khác nhau.

Chi tiêu không có kế hoạch

Việc chi tiêu không có kế hoạch vào những nhu cầu không cần thiết là một trong những nguyên nhân chính khiến kế hoạch quản lý tài chính cá nhân của bạn thất bại. Vì vậy, bạn cần nhân nhắc kỹ lưỡng về nhu cầu sử dụng trước khi quyết định mua sắm bất kỳ món đồ nào.

Kết luận

Trên đây là một số thông tin chi tiết về lợi ích của việc quản lý tài chính cá nhân. Một số cách quản lý tài chính cá nhân bạn đọc nên biết càng sớm càng tốt. Và những sai lầm nên tránh khi áp dụng các quy tắc quản lý tài chính. Mong rằng những chia sẻ của vaynhanhonline.com.vn đã mang đến cho bạn đọc những thông tin hữu ích.

Bài viết liên quan

Dịch Vụ E Commerce Agribank Là Gì? Hướng Dẫn Cách Đăng Ký Và Sử Dụng Dịch Vụ

E Commerce Agribank ra đời giúp cho việc thanh toán khi mua sắm của người [...]

Th6

Cách Đăng Ký Internet Banking Agribank Để Chuyển Tiền Trên Điện Thoại

Internet Banking là dịch vụ mà hầu hết các ngân hàng đều khuyến khích khách [...]

Th6

Tài Khoản Thu Phí Thường Niên Của BIDV Là Bao Nhiêu 2023

Phí thường niên hay được hiểu đơn giản là phí duy trì tài khoản mà [...]

Th5